Fundos de investimento | Quais são confiáveis? |🥇Leia antes de investir

Saiba o que são fundos de investimento e quais as melhores opções de acordo com seu perfil de investidor. Os fundos funcionam a partir da compra de cotas e muitos possuem dividendos.

Porém, é necessário abrir uma conta em uma corretora confiável para você começar a investir nessa modalidade.

Quer saber mais? Continue lendo até o final.

índice

O que é fundo de investimento?

O fundo de investimento é uma carteira que engloba diversos ativos financeiros, reune cotistas, investidores que compram aplicações. Um fundo de investimento considerado bom, sempre diversifica suas aplicações entre: commodities, ações, títulos públicos, renda fixa, derivativos e aplicações cambiais.

O dinheiro que o investidor aplica nos fundos são transformados em cotas. Esse investidor possuirá um número de cotas equivalente ao valor investido. Porém, com o passar dos dias, o valor dessa cota irá subindo, por isso o saldo investido se multiplicará pelo valor da cota. É importante frisar que o valor do patrimônio dos fundos de investimento são o total de todos os recursos investidos pelos cotistas.

Esses recursos são gerenciados por um administrador ou gestor.

Entenda o que são fundos de investimento?

Os fundos de investimento aplicam o patrimônio de diversos investidores, chamados de cotistas. Os ganhos que serão obtidos com esse fundo através do patrimônio dos participantes. Esses serão depositados proporcionalmente de acordo com o valor de cada cota.

Sempre existirá um gestor profissional responsável por administrar o dinheiro de todos esses cotistas. Por isso, todas as decisões de investimento são pré-definidas de acordo com cenário macroeconômico do Brasil. A intenção é que o fundo tenha uma boa performance e seja bem sucedido. Afinal você estará confiando seu investimento nas mãos do gestor profissional.

Na prática uma boa gestão de fundos de investimento determinará a valorização ou desvalorização das cotas. Ou seja, quanto melhor a gestão e performance do fundo maior a valorização.

Abrir uma conta gratuita na Binomo

A binomo é uma corretora comercial para você que deseja investir de forma fácil e rápida.

Para abrir uma conta siga esses 5 passos.

Passo 1: Preencha seu e-mail, senha, selecione a moeda e clique em criar conta.

Passo 2: confirme seu e-mail, abra sua caixa de entrada e confirme imediatamente sua conta. Nesse momento, sua conta Binomo já foi criada.

Passo 3: Repare que a Binomo oferece 4 mil reais fictícios para você treinar negociações na plataforma. Porém, para começar a investir na sua conta real clique em depósito.

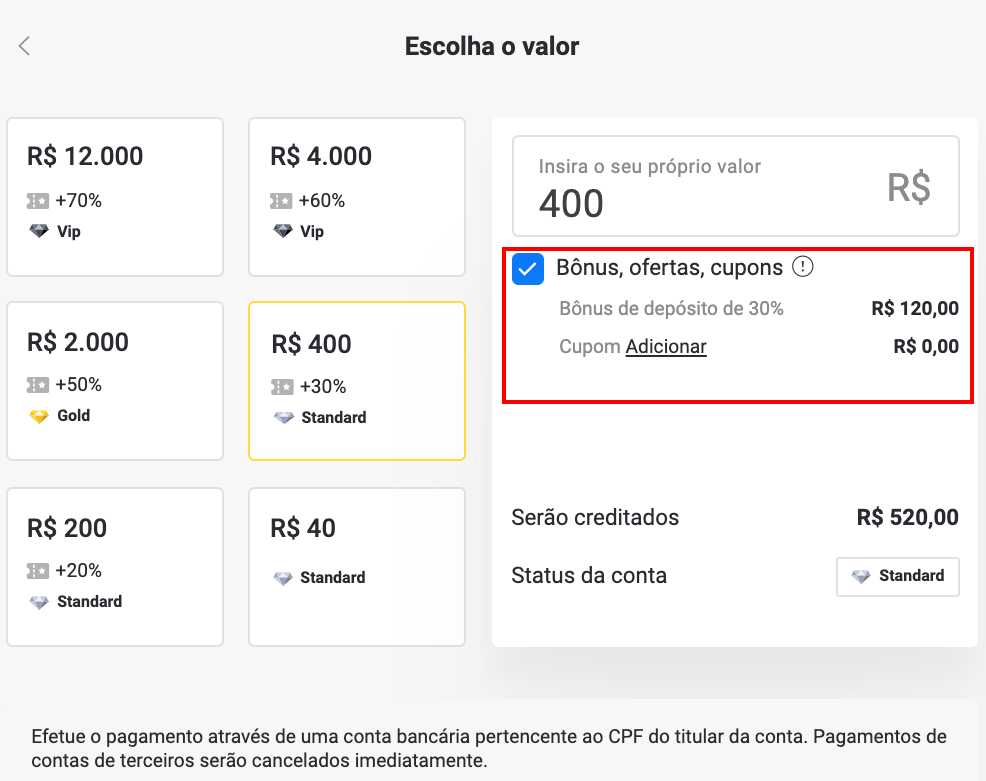

Passo 4: Na página de depósito escolha o valor, que pode ser de R$40 reais no mínimo ou mais. Lembre-se que existem bônus oferecidos pela corretora, então aproveite. Você pode pagar com PIX, cartão de crédito, boleto, transferência e muitos outros métodos de pagamento.

Passo 5: Com o dinheiro na sua conta, comece a negociar na Binomo.

Fundo de investimento como funciona?

Os fundos de investimento combinam vários ativos financeiros. O grande objetivo do fundo de investimento é ajudar o cotista a investir em uma carteira rentável.

Porém, existem regras da CVM para investir em ativos. Digamos que seu gestor pode decidir por comprar ações, commodities, derivativos, moedas e até investir no mercado internacional. Mas, para proteger cada cotista do fundo de investimento o gestor pode investir até 20% do patrimônio desse fundo em uma mesma instituição.

Ou seja, é uma regra dos fundos de investimento trabalhar com a diversificação do capital. Principalmente para ações de uma empresa de capital aberto, nesse caso o fundo tem um limite de até 10% do patrimônio investido. Também fica reservado 5% para demais emissores.

No caso de títulos públicos federais, como tesouro direto não existiram limites para as aplicações ou percentuais investidos no fundo. Em geral todos os fundos são fiscalizados pela Comissão de Valores Mobiliários – CVM.

A CVM discrimina na prática como todas as aplicações devem acontecer nos fundos de investimento incluindo as aplicações no mercado exterior.

Como escolher um fundo de investimento?

Para ajudar você escolher qual fundo deseja investir, existe uma classificação de acordo com o risco do capital exposto ao mercado. Existem 5 riscos:

- Risco de liquidez

- Risco de gestão

- Risco de mercado

- Risco de crédito

- Risco legal

Porém se você compra cota de um bom fundo, apenas fique preocupado com os riscos de liquidez, mercado e crédito. Quando você decidir investir em fundo peça para que a sua corretora informe sobre os riscos. Por vezes, essa informação fica exposta na plataforma na hora de comprar sua cota dos fundos de investimento.

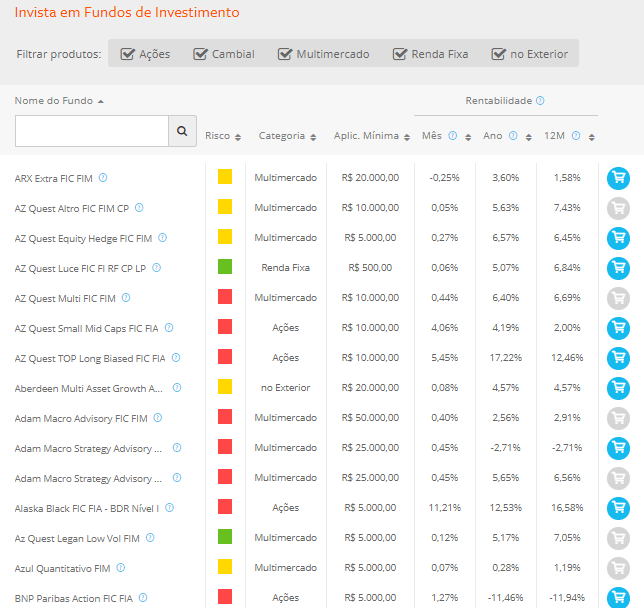

Na corretora abaixo temos a classificação em cores, onde amarelo significa: risco moderado, vermelho risco alto e verde risco baixo.

Nos fundos o patrimônio de cada investidor será dividido em cotas. Ou seja, dessa forma quando o investidor aplica seu dinheiro na verdade está comprando cotas do fundo. Por exemplo, se você comprar uma cota por R$ 15 e depositar R$ 15 mil na corretora você estará comprando mil cotas daquele Fundo de Investimento. Compreende?

Para te ajudar a escolher seu fundo veja a rentabilidade esperada para 12 meses. Por exemplo, para calcular a rentabilidade dos fundos de investimento veja a valorização das cotas. Se você comprou 1 cota por R$ 15 reais e depois de 1 ano essa cota passou para R$ 20 reais. Você teve uma valorização durante 1 ano de 50% do seu investimento. Compensaria continuar investindo nesse fundo? Pense sobre isso.

Taxas dos fundos de investimento

Existe uma taxa de administração dos fundos e uma taxa para performance. Ou seja, você deve remunerar o administrador do seu fundo de investimento. Por isso, quando você escolher um fundo de Iivestimento, além de avaliar o valor das cotas e os riscos. Calcule os custos que serão descontados com a valorização dessas cotas. Dessa forma descobrirá se o valor da rentabilidade após os descontos compensa.

A taxa de administração existirá em todos os fundos de investimento, pode variar entre 0,5% e 4% ao ano. Essa cobrança deve acontecer gradativamente durante 1 ano. Quanto a taxa de performance do fundo de investimento, será cobrada pelo administrador.

A taxa de performance do fundo de investimento é previamente combinada com o investidor. De modo que ele não seja surpreendido. Um exemplo comum que acontece no mercado é quando um bom gestor de fundos promete rentabilidade superior ao combinado previamente. Ou seja, nesse caso você pagará pela boa administração do seu gestor.

Um dos fundos mais famosos no mercado de ações é o famoso Ibovespa. Por exemplo, se seu fundo tiver ganhos superiores ao índice em um determinado período, por exemplo de 20% acima do Ibovespa. Esse desempenho excedente fica com o administrador do seu fundo. Mas, não se preocupe porque isso deve ser previamente combinado.

Como declarar fundos de investimento?

Previamente é preciso saber se você deve ou não declarar seu Imposto de Renda. Abaixo estão os requisitos da Receita Federal para declarar impostos:

- Rendimento de 12 meses superior ou igual a R$28.559,70

- Rendimentos não tributáveis ou tributáveis apenas em fonte superior a 40 mil

- Trabalhador rural com receita anual superior a R$ 140.798,50 (receita bruta anual)

- Pessoas com bens superiores a R$ 300 mil

- Ganhos com bens e direitos sob alienação

- Realizou operações em mercado de futuros, bolsa de valores ou semelhantes

- Pretende compensar perdas em 2020 ou posteriores com sua atividade rural

- Não declarou impostos no ano anterior pois não estava residente no Brasil

Se você se enquadra em uma dessas regras deve declarar. Mas, entenda que o Imposto de Renda será cobrado em momentos diferentes. Primeiro será cobrado o imposto no momento do resgate do investimento. Depois posteriormente será cobrado uma vez o imposto a cada 6 meses através do sistema come cotas.

Previamente a regra para os fundos de longo prazo possuem alíquotas pré definidas de acordo com o regime de tributação. Mas, em regra quanto maior o prazo da aplicação menor será alíquota do Imposto de Renda.

No entanto a Receita Federal divide os Fundos entre longo prazo e curto prazo, como no exemplo abaixo. Esses são os valores que você pagará do imposto de renda.

- Aplicações de curto prazo de até 180 dias possuem alíquota de 22,5%

- Acima de 181 dias para os fundos de curto prazo é cobrado alíquota de 20%

Para aplicações de longo prazo é cobrado:

- 22,5% para aplicações de 180 dias

- 20% para aplicações de 181 a 360 dias

- 17,5% para aplicações de 361 a 720 dias

- Acima de 120 dias aplicada apenas 15% da alíquota do Imposto de renda

O que é o come cotas?

O come cotas é um mecanismo que antecipa o imposto do seu fundo de investimento. Esse imposto é cobrado geralmente entre os meses de Maio e Novembro. É cobrado 20% para fundos de investimento de curto prazo e apenas 15% para fundos de investimento de longo prazo.

O mecanismo de cobrança de Imposto de Renda é dado em 2 momentos. Primeiro no momento do resgate do fundo de investimento e através do mecanismo chamado come cotas. Digamos que o come cotas é um sistema de resgate parcial das cotas do investidor.

Desse modo o costista pagará o imposto devido a esse sistema criado pelo governo. Mas quando o investidor faz a liquidação do seu fundo de investimento sempre receberá apenas a diferença entre o sistema come cotas que já foi pago e a alíquota adicional correspondente aplicação. Nesse caso deve-se considerar a tabela estipulada pela alíquota do Imposto de Renda.

É importante ressaltar que o come cotas é um sistema que não incide sobre ETFs, FIIs e Fundos de Ações.

Como declarar fundos de investimento no imposto de renda 2020/2021

Passo 1: Solicite o informe de rendimentos na sua corretora. Depois faça o download do programa para declarar o imposto de renda na Receita Federal.

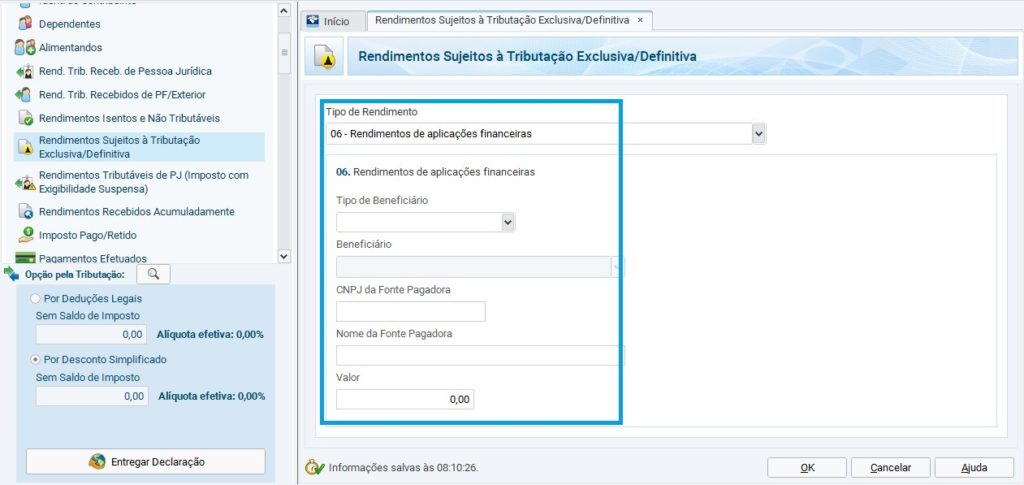

Passo 2: Abra a ficha com o nome de rendimentos sujeitos à tributação exclusiva/definitiva.

Passo 3: Selecione o código 06 (rendimentos de aplicações financeiras). No caso de fundos imobiliários você deve declarar como rendimentos isentos a tributação sobre o código 26. Para os demais Fundos continue no código 06.

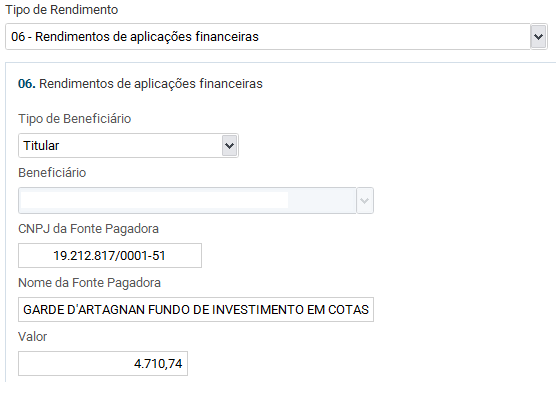

Passo 4: Quando você abrir a ficha de declaração do Imposto de Renda, preencha as informações, como: CNPJ da fonte pagadora (nome da corretora de Investimentos), tipos de beneficiário (titular) e valor da aplicação.

Passo 5: Os rendimentos serão exibidos na sua forma líquida e correspondem efetivamente ao lucro do fundo de investimento. Por isso, fique atento ao informar o CNPJ na declaração do imposto de renda. Não confunda a corretora com o responsável pela responsabilidade tributária.

Tipos de fundos de investimentos

Existem muitos fundos de investimentos no mercado financeiro e você pode escolher de acordo com seu perfil de investimento. Avalie também as principais características de cada fundo. Abaixo fizemos uma lista descrevendo os principais fundos que existem para que você entenda se atende ao seu perfil.

Fundos de renda fixa

Os fundos de renda fixa concentram seus investimentos em títulos de tesouro direto, pós-fixado e prefixado. É uma carteira ideal para investidores que buscam por mais segurança. Ou seja, investidores conservadores, mas nem sempre esse fundo de investimento consegue garantia de boa liquidez e alta segurança. Por isso, alguns consultores de investimentos costumam forcar os títulos de renda fixa junto com os debêntures.

Fundo de ações

O fundo de ações consegue diversificar o capital dos investidores nas principais ações. É interessante para o investidor que não quer ou não deseja escolher as ações sozinho. Essa é uma escolha popular entre muitos investidores de ações.

Fundo de índice

O fundo de índice de investimento também é conhecido como ETFs. Os ETFs conseguem replicar uma carteira de investimento com bom resultado ou bom desempenho. É muito comum encontrar ETFs de ações, fundos imobiliários e renda fixa. Uma das vantagens desse fundo é não ter a famosa “taxa de administração” ou ter a “taxa de administração reduzida”. Isso acontece porque a gestão desse fundo acontece de forma passiva. Ou seja, o fundo consegue imitar o resultado de um indicador econômico.

Fundos Imobiliários FIIs

Esses fundos de investimento priorizam somente o setor imobiliário. Podem ser divididos em 3 subclasses, a primeira delas é o fundo de papel onde o gestor investe em títulos ligados ao crédito imobiliário, como LCI e CRI.

Também existe os fundos de tijolos que investem em imóveis fixos e corporativos. Depois temos os fundos que priorizam cotas de outros fundos imobiliários do mercado financeiro.

Todas as cotas de FIIS são negociadas na bolsa de valores, por isso o rendimento também acontece através da valorização das cotas desses fundos. Os FIIs podem distribuir dividendos para os fundos de tijolos, isso é muito interessante para quem deseja uma renda passiva.

Fundo cambial

O fundo cambial concentra o capital apenas em moeda estrangeira. É muito comum que o administrador negocie em dólar ou euro. Não necessariamente o gestor aplicará seu dinheiro no mercado de câmbio, mas explorará opções de ganhos através das oscilações do câmbio. Por exemplo, o gestor pode investir em um ativo exposto a valorização cambial no médio ou longo prazo.

Fundo de ouro

Como o ouro anda cada vez mais escasso existem fundos que fazem hedge na carteira. Essa é uma alternativa para momentos de alta volatilidade no mercado de ações ou renda variável. Vale a pena considerar os fundos de ouro nesse cenário.

Fundos internacionais

Os fundos internacionais colocam seu investimento em produtos ou ativos financeiros do mercado internacional. Isso costuma acontecer quando o cenário de risco é maior no mercado brasileiro. Esse fundo também é indicado para investidores que desejam diversificar suas aplicações.

Dessa forma, é possível ter um risco equilibrado sobre o capital investido tanto do Mercado Nacional quanto no Mercado Internacional.

Fundos multimercados

Esse é um dos fundos mais famosos, como o próprio nome fala, temos um fundo multimercado. Ou seja, utilizamos uma estratégia multimercado onde o gestor conseguirá investir em vários produtos financeiros.

Os investimentos concentram-se em ações, derivativos, renda fixa, mercado cambial, ouro e muitos outros exemplos. No entanto, esse fundo multimercado é adequado apenas ao perfil de investimento de risco moderado ou alto.

Fundo de criptomoedas

As criptomoedas estão em altas e são responsáveis por uma grande parcela dos recursos dos investidores. O fundo de criptomoedas é para um perfil de investidor que deseja alta rentabilidade e suporta alto risco financeiro. Como a valorização das criptomoedas são exorbitantes, esse fundo é ideal para o investidor arrojado.

Comparar fundos de investimento

Se você ainda não sabe qual fundo de investimento escolher, use um “comparador de fundos”. Primeiro pesquise pela rentabilidade do fundo em: 1 ano, 2 anos, 3 anos e 4 anos.

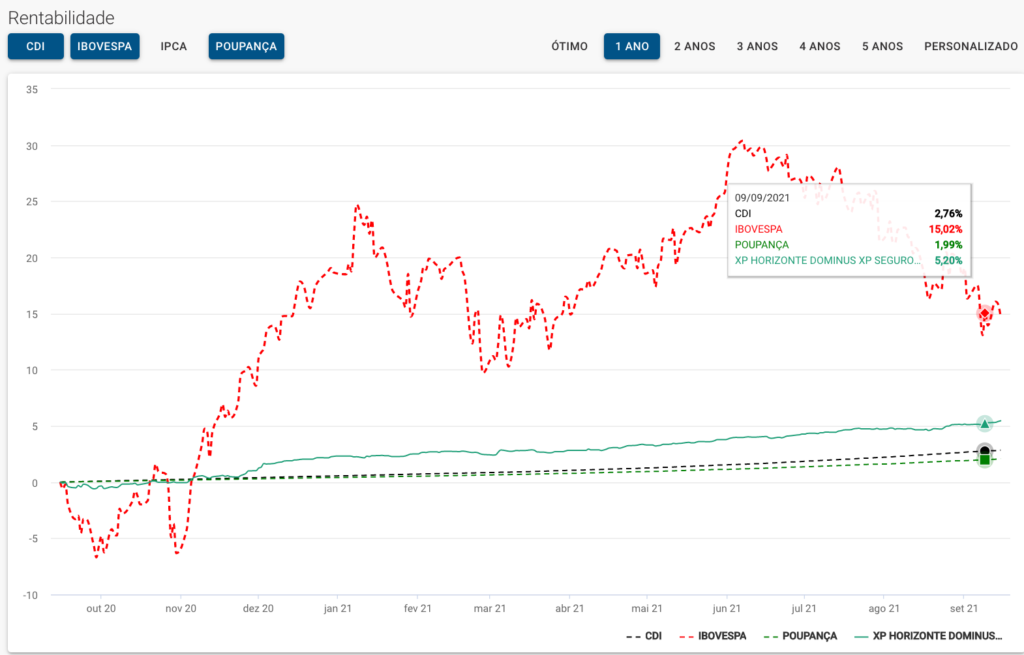

Abaixo fizemos uma tabela equivalente a rentabilidade do CDI, Ibovespa e Poupança comparadas ao Fundo da XP.

Você pode fazer o mesmo esquema de rentabilidade no site “comparador de fundos”, basta escolher o nome do seu fundo como fizemos:

Depois filtre seu fundo pelas taxas de administração, pois embora a taxa de rentabilidade comparada ao CDI, Ibovespa e Poupança seja boa. As taxas de administração podem comer parcialmente sua aplicação financeira.

Olhe também a volatilidade dos fundos de investimento, essa pode ser uma aliada para suas aplicações. Por exemplo, quanto maior for a volatilidade do seu Fundo de Investimento maior será a incerteza do resultado. Ou seja, uma volatilidade baixa garante mais confiança para investidores do perfil conservador.

Por fim, veja os riscos que aquele fundo de investimento oferece. Experimente usar um comparador de fundos de investimentos pesquise pelo: CNPJ do fundo ou Nome. É bem fácil!

O comparador de fundos de investimentos será um aliado incrível para os investidores.

Resgate de fundo de investimento

O resgate do fundo de investimentos é simples e pode ocorrer através da plataforma da sua corretora. Mas, primeiro entenda o prazo de resgate do seu Fundo de Investimento isso fará diferença no momento de Resgate.

você se deparará com as siglas: D+, D+1, D+2, D+3 e outras. Todas essas terminologias definem o prazo para que você consiga sacar o seu dinheiro. Isso determina o prazo do resgate.

Mas, para realizar o resgate do Fundo de investimentos é preciso entender como funciona a transação. Primeiro, será realizada em débito ou crédito? No primeiro momento quando o investidor solicita o resgate da sua cota, a corretora terá que dar o prazo para devolver o dinheiro. Primeiramente sua corretora fará a liquidação da cota e somará ao prazo.

A fórmula utilizada para resgata costuma ser: Soma do prazo + Liquidação

Essa fórmula é utilizada para que o investidor entenda quanto tempo a cota se transformará em dinheiro na sua conta. Uma vez que o investidor entende o prazo de liquidação e o prazo de cotização, o resgate acontecerá dessas 2 formas:

- O prazo de cotização é o tempo que leva para o resgate e a conversão das cotas. O gestor do Fundo de investimentos deve converter os ativos em dinheiro. Para isso, o fundo determina quantos dias úteis o gestor precisa.

- O prazo de liquidação é quando o gestor já converteu as cotas e tem o dinheiro. Nesse caso, a corretora deve transferir para sua conta.

Com os prazos de cotização e liquidação entendidos, falta o prazo de resgate.

O prazo de resgate é quando somamos o tempo de cotização mais o prazo de liquidação. É nesse momento que você saberá quando o seu dinheiro cairá na sua conta.

Depois de entender tudo isso, é simples realizar o resgate:

- Entre na corretora e solicite o resgate das cotas

- O administrador deve aceitar a solicitação de resgate

- Em alguns dias essas cotas de acordo com o prazo de resgate viraram dinheiro na sua conta

É importante ressaltar que os investimentos de longo prazo possuem tempos de resgaste maiores, como 30 ou 60 dias para conversão das cotas no mercado e depois em dinheiro para sua conta.

O que é a sigla D+?

A sigla D+ é utilizada para determinar o seu prazo de resgate em dias úteis. No caso de um investimento ser D+2, uma cota demorará 2 dias úteis para que a operação seja completada na corretora.

Essas siglas são frequentes no momento do resgate dos fundos de investimento e podem também indicar o tempo que dura a compensação financeira para sua conta.

Fundo de investimento em participações

O fundo de investimentos em participações também conhecidos como FIP são fundos fechados. Os FIPs permitem investimentos em empresas de capitais abertos ou fechados. Também estão disponíveis para você comprar na bolsa de valores, no entanto, incluem participações para sociedades limitadas.

Essa seria a principal diferença dos fundos de investimento em participações para os demais fundos. Eles permitem participações em empresas de capital fechado. Você pode conhecer esses fundos como private equity.

Nesse caso são consideradas participações de empresas ainda em desenvolvimento. Porém, o private equity deve manter no mínimo 90% do patrimônio dos cotistas em títulos de empresas abertas (ações). Já os debêntures simples podem representar até 36% do patrimônio.

Como criar um fundo de investimento?

Para criar um fundo de investimento você precisa de uma autorização da CVM. Depois indique um gestor qualificado pela Comissão de Valores Mobiliários para gerir seu fundo.

Os passos abaixo indicam como começar o seu Fundo de Investimento:

- Conseguir um gestor aprovado pela CVM

- Abrir um CNPJ para uma empresa administrar os recursos dos investidores

- Falar com Associação Brasileira de Entidades dos mercados financeiros e capitais para se adequar as melhores práticas dos fundos de investimento

- Determinar o Capital Inicial para aportar no fundo

Todos esses 4 Passos podem demorar em média de 6 meses a 2 anos para que seu fundo seja totalmente regularizado e concorde com as boas práticas do mercado.

Ranking fundos de investimento

Conforme a rentabilidade dos fundos de investimentos acumulada em 12 meses notamos que os fundos multimercados e os fundos de ações acumulam rentabilidade interessante no ranking geral dos maiores fundos de investimentos do Brasil.

Veja os 10 melhores com base na rentabilidade:

- Solit Fundo de Investimento multimercado com 573% de rentabilidade

- Hamburg fundo multimercado de crédito privado no exterior com rentabilidade de 529%

- Thunder Bolt cotas multimercado com 492% de rentabilidade

- R&C Fundo multimercado exclusivo com rentabilidade de 476%

- Kona fundo de multi crédito privado IE com rentabilidade de 427%

- Run Morro de São Paulo de crédito privado com rentabilidade de 290%

- Impar + Capital I de fundos multimercado privado com rentabilidade de 173%

- Guarany fundo de ações Com rentabilidade de 151%

- Xingó fundo de ações corrente habilidade de 125%

- ABC Fundo de Investimento multimercado com rentabilidade de 122%

Maiores fundos de investimento do brasil

Separamos os maiores fundos de investimento em ações com desempenho nos últimos meses com mais de 100%.

Abaixo temos o ranking dos fundos de ações:

Maiores fundos de investimento em ações do Brasil

Também separamos 9 opções com base na rentabilidade de fundos de renda fixa para investidores com perfil conservador.

Maiores fundos de investimento em renda fixa do Brasil

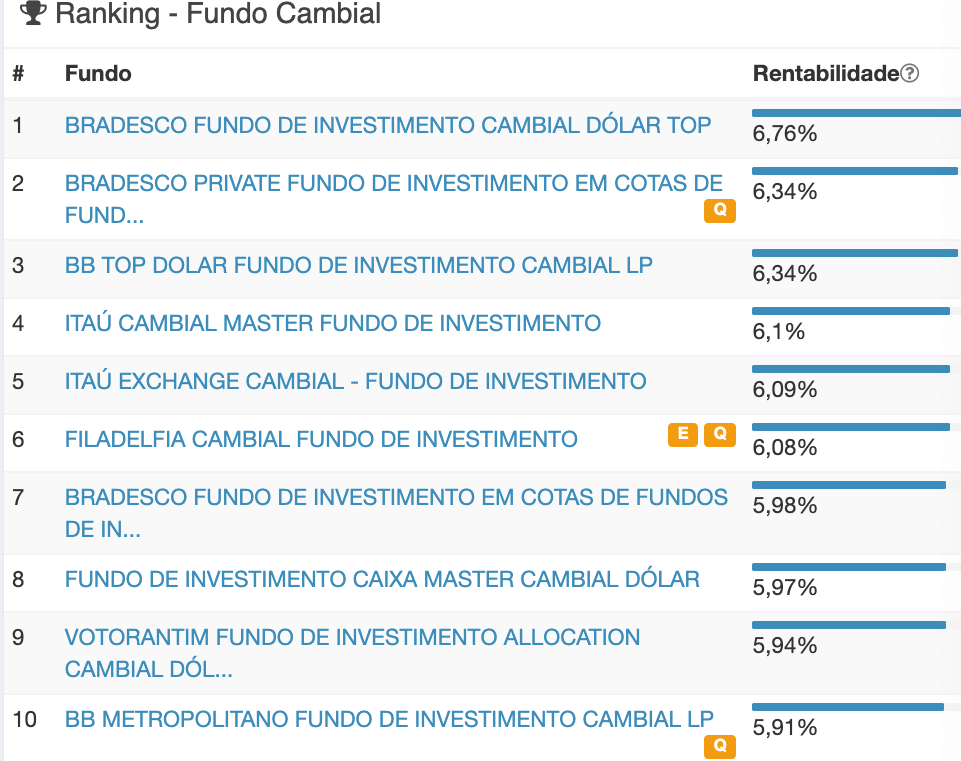

Maiores fundos de investimento cambiais do Brasil

Depois 10 opções interessantes em Fundos cambiais, esses que rentabilizam através da moeda estrangeira principalmente o dólar e o euro.

Conclusão: Fundo de investimento vale a pena?

Sim, fundo de investimento vale a pena. Considerando principalmente o fato que você confia o seu patrimônio nas mãos de um gestor profissional. Uma das grandes vantagens dos fundos de investimento será o valor das cotas que costuma ser acessível para os investidores iniciantes.

Todos os fundos de investimentos são considerados seguros, pois possuem autorização da CVM para funcionar. Por isso, desconfie sempre de aplicações onde o fundo não possui autorização da CMV. Também desconfie se o fundo de investimento não estiver conforme a instrução 555 da Comissão de Valores Mobiliários.

Sempre escolha um Fundo de Investimento com baixa taxa de administração, infelizmente nem sempre as taxas são tão atrativas e podem comer todo o lucro das suas aplicações. Os fundos mais atrativos e que podem valer a pena são: multimercados, fundo de ações, criptomoedas e ETFs (não possui taxa de administração.).

Use todas as nossas dicas aqui para escolher um bom fundo. Não se esqueça de abrir sua conta na corretora, é totalmente gratuito.

Comprar Fundos de Investimento